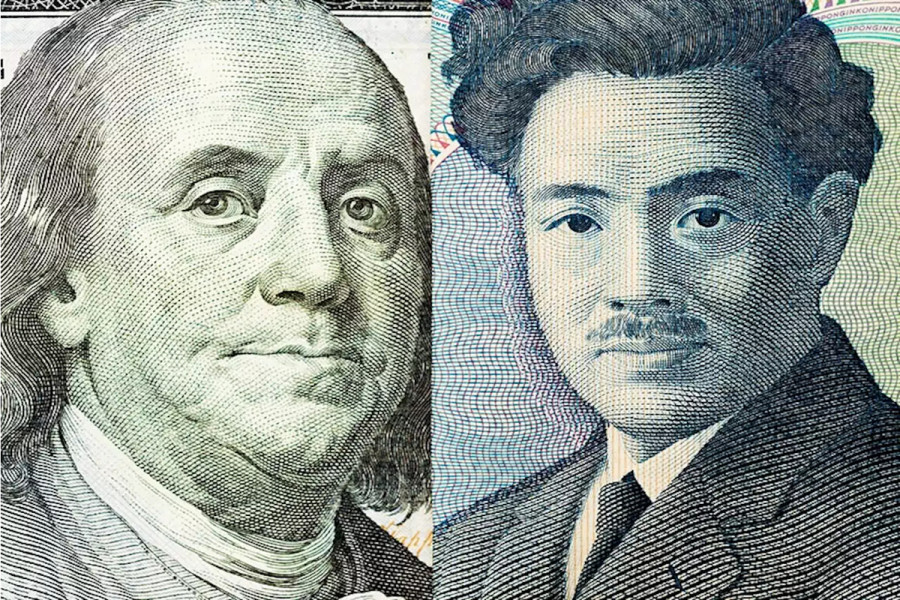

Уже завтра Банк Японии и ФРС США объявят вердикты по процентным ставкам и обозначат дальнейший курс своей денежно-кредитной политики. Накануне судьбоносного дня иена резко ослабла в паре с долларом, достигнув 2-недельного минимума. Разбираемся, какие факторы привели к падению японской валюты и почему аналитики предупреждают, что завтра волатильность в паре USD/JPY может усилиться, причем в любом направлении.

Почему иена падает?

На старте вторника японская валюта спикировала против доллара более чем на 0,5%, достигнув на момент подготовки публикации самого низкого за последние две недели уровня 149,73.

Текущее ослабление иены выглядит необычным, учитывая, что накануне ключевых заседаний центробанков трейдеры, как правило, избегают резких движений, предпочитая занять выжидательную позицию.

Однако в этот раз ситуация сложилась иначе, и иена демонстрирует значительное падение перед чередой важных событий: уже завтра сразу два крупнейших центробанка, BOJ и ФРС, должны принять решения по денежно-кредитной политике.

Напомним, что в минувшую пятницу в Японии завершились ежегодные весенние переговоры "шунто", результаты которых показали, что крупнейшие японские компании третий год подряд соглашаются на значительное повышение заработной платы.

Это в свою очередь должно подтолкнуть к росту потребительские расходы, поддержать инфляцию и, в конечном итоге, создать благоприятные условия для дальнейшего ужесточения монетарной политики Банком Японии.

В настоящее время большинство аналитиков сходятся во мнении, что следующий шаг по повышению ставок BOJ предпримет в третьем квартале, вероятнее всего, в июле.

Параллельно на рынке растет уверенность в том, что ФРС США уже в июне может приступить к циклу снижения процентных ставок, что, согласно текущим ожиданиям трейдеров, продолжится в июле и октябре.

Основными факторами, усиливающими вероятность этого сценария, остаются экономический спад, вызванный тарифной политикой, охлаждение на рынке труда и снижение инфляционного давления.

Как видим, сочетание этих факторов должно было бы сыграть в пользу иены и привести к ее укреплению, однако на данный момент происходит обратное.

Аналитик Хареш Меджани считает, что ключевым фактором, оказывающим давление на японскую валюту, является сейчас усиление спроса на риск.

Оптимистичный настрой рынка поддерживается рядом внешних факторов, включая стимулирующие меры Китая, направленные на усиление внутреннего потребления, и надежды на мирное урегулирование конфликта в Украине.

В минувшие выходные власти Китая объявили о новом пакете мер для поддержки экономики, что позитивно восприняли мировые рынки.

В то же время президент США Дональд Трамп выразил уверенность в том, что предстоящие переговоры с Владимиром Путиным могут привести к значительному прогрессу в деэскалации многолетнего конфликта России и Украины.

Чего ждать от иены завтра?

В среду Банк Японии первым объявит итоги своего заседания: это произойдет уже утром, а вечером эстафету подхватит Федеральная резервная система США.

Сейчас рынки ожидают, что в марте BOJ сохранит процентные ставки без изменений, поскольку опасения по поводу перспектив мировой экономики усиливаются из-за эскалации напряженности в торговле.

Такого же мнения придерживаются и аналитики. Все 52 экономиста, опрошенных агентством Bloomberg, заявили, что по итогам мартовского заседания Банка Японии ставки останутся на прежнем уровне 0,50%.

В то же время участники рынка уверены, что завтра ФРС также сохранит ставки в прежнем диапазоне (4,25–4,50%), поскольку регулятору необходимо убедиться в устойчивом ослаблении инфляционного давления, прежде чем переходить к дальнейшему смягчению денежно-кредитной политики.

Как видим оба регулятора, скорее всего, займут выжидательную позицию, однако это вовсе не означает, что их заседания пройдут незаметно для валютных рынков.

В среду весь фокус внимания трейдеров будет сосредоточен на риторике главы Банка Японии Кадзуо Уэды и председателя ФРС Джерома Пауэлла.

От Уэды инвесторы ждут сигналов о том, насколько уверенно Банк Японии готов продолжать нормализацию денежно-кредитной политики, тогда как от Пауэлла – оценки экономической ситуации в США и возможных сроков начала снижения ставок.

Именно эти заявления спровоцируют резкую волатильность на рынке и зададут курс для USD/JPY. Эксперты предупреждают, что резкие колебания могут произойти в любом направлении: как в сторону роста, так и в сторону падения.

Что скажет Уэда?

Аналитики Bloomberg считают, что глава Банка Японии Кадзуо Уэда на мартовском заседании подтвердит намерение регулятора сохранить курс на постепенную нормализацию ДКП, но при этом укажет на отсутствие необходимости спешить с очередным повышением ставок.

По мнению экспертов, ключевой задачей Уэды будет сбалансировать осторожный подход к дальнейшему ужесточению монетарной политики на фоне текущих глобальных экономических рисков.

Напомним, что ранее председатель BOJ уже неоднократно выражал обеспокоенность состоянием мировой экономики, что может стать важным фактором при принятии решений.

В частности, протекционистская политика США и обострение торговых конфликтов способны замедлить темпы роста глобального ВВП, что неизбежно отразится и на японской экономике. Именно поэтому Банк Японии, скорее всего, выберет выжидательную позицию, чтобы оценить возможные последствия этих факторов.

Дополнительным аргументом в пользу осторожности является желание регулятора убедиться, что рост заработных плат, зафиксированный в ходе недавних переговоров между профсоюзами и работодателями, действительно приведет к устойчивому росту потребления и инфляции.

Несмотря на значительное повышение зарплат в этом году, эксперты предупреждают, что основная часть доходов японцев пока направляется на покрытие увеличившихся расходов, а не на расширение потребительских трат. Это означает, что эффект от повышения зарплат на инфляцию может оказаться слабее, чем ожидается.

Также аналитики отмечают, что финансовые рынки уже заложили в цены сценарий, при котором Банк Японии повысит ставку в июле, однако любое отклонение от этих ожиданий может вызвать сильные движения на рынке.

В частности, если Уэда намекнет на возможность более раннего повышения, иена может укрепиться. Напротив, если его риторика окажется излишне осторожной, это усилит давление на японскую валюту, особенно в условиях сохраняющегося интереса к доллару.

Еще одним фактором, который может оказать влияние на рынок, является реакция Банка Японии на рост доходности государственных облигаций.

На прошлой неделе доходность 10-летних облигаций Японии достигла максимума с 2008 года, что может заставить регулятор уделить этому вопросу особое внимание.

По мнению старшего экономиста Sumitomo Mitsui Джунки Ивахаши, резкий рост доходности облигаций может стать поводом для более детального комментария со стороны Уэды, что, в свою очередь, может повлиять на рыночные ожидания относительно дальнейшей политики Банка Японии.

Что скажет Пауэлл?

Председатель ФРС Джером Пауэлл на мартовском заседании, скорее всего, подчеркнет необходимость сохранения гибкости в монетарной политике, учитывая неопределенность, связанную с экономическими последствиями новых тарифов и возможными изменениями в налоговой и регуляторной сферах при администрации президента Дональда Трампа.

Он может отметить, что Федрезерв будет внимательно следить за развитием ситуации, чтобы своевременно реагировать на возникающие вызовы.

Аналитики ожидают, что Пауэлл может выразить осторожный оптимизм в отношении текущего состояния экономики США, подчеркнув устойчивый рост ВВП и низкий уровень безработицы.

Однако он, вероятно, обратит внимание на риски ускорения инфляции, связанные с возможным введением новых тарифов и ограничений в торговой политике. В этом контексте Пауэлл может подчеркнуть готовность ФРС корректировать ставки в зависимости от поступающих экономических данных.

Рынки будут внимательно анализировать риторику Пауэлла в поисках сигналов о возможных сроках и масштабах будущих изменений процентных ставок. Если он намекнет на более длительную паузу перед следующим снижением ставки или выразит обеспокоенность по поводу инфляционных рисков, это может привести к укреплению доллара США.

Напротив, если Пауэлл подчеркнет готовность ФРС к дальнейшему смягчению политики в случае ухудшения экономических показателей, это может ослабить доллар.

А что говорят графики?

Техническая картина по паре USD/JPY указывает на усиление бычьих настроений после уверенного пробоя 100-периодной скользящей средней на 4-часовом графике и закрепления выше ключевой отметки 149,00. Этот прорыв сопровождается ростом осцилляторов, что подтверждает потенциал дальнейшего укрепления.

В такой ситуации ближайшей целью для покупателей становится восстановление уровня 150,00, который представляет собой значимый психологический барьер. Однако, если рост продолжится, сопротивление в зоне 150,75-150,80, где проходит 200-периодная скользящая средняя, может ограничить потенциал укрепления доллара.

С другой стороны, если медведям удастся пробить вниз зоны поддержки 149,20 и 149,00, а также область 148,80, которая соответствует 200-периодной средней, можно ожидать снижения к отметке 148,25-148,20, а в дальнейшем и к 148,00.

При развитии нисходящего сценария давление на доллар усилится, что приведет к тестированию уровней 147,70, 147,20 и 147,00. В случае пробоя этих отметок медвежье движение рискует углубиться до многомесячного минимума 146,55-146,50, достигнутого 11 марта.